يمكنك الوثوق في مستثمر

إنشاء خطة مالية | نحرص دائما على تكون المعلومات المقدمة في المقالات عالية الجودة ويمكن الاعتماد عليها كمرجع لك كقارئ دائما.

- ستتعرف من خلال هذه المقالة على كيفية البدء في إنشاء خطة مالية في خطوات سهلة وبسيطة.

إنشاء خطة مالية

قائمة المحتويات

أولاً: ماهي الخطة المالية ؟

الخطة المالية هي وثيقة تساعدك على متابعة أهدافك المالية لقياس تقدمك نحو المعرفة المالية.

بدون أساس متين وخريطة طريق للمستقبل، قد يكون من الصعب الحفاظ على مسار أهدافك.

إن امتلاك خطة مالية يساعدك على ترتيب أولويات وقتك وقياس التقدم بينما تعمل نحو تحقيق الحرية المالية.

وضع استراتيجيتك المالية لا يجب أن يكون معقدًا.

إليك دليلاً خطوة بخطوة حول كيفية إعداد خطة مالية.

خطوت إنشاء خطة مالية ناجحة

إنشاء خطة مالية هو وسيلة ملموسة لتنظيم وضعك المالي وأهدافك مع وضع مسار يساعدك في تحقيقها.

عند اتخاذ القرار بشأن نقطة البداية، فكر في ما تملكه حاليًا، وما هي أهدافك طويلة المدى، وما الذي أنت مستعد لتحمله لتحقيق تلك الأهداف.

بغض النظر عن وضعك المالي الحالي، فإن التخطيط المالي هو استراتيجية أساسية تعتمد على سؤال واحد: كيف تريد أن يبدو مستقبلك؟

إليك كيفية إنشاء خطة مالية في 11 خطوة

1. قم بتقييم موقفك المالي أولا

بناء خطتك المالية يشبه إعداد برنامج لياقة بدنية.

إذا لم تحدد خطوات واضحة للوصول إلى أهدافك، فقد ينتهي بك الأمر بالقيام بأعمال عشوائية دون تحقيق تقدم.

تعتمد الخطة المالية الناجحة على أن تكون صريحًا بشأن نقاط ضعفك المالية ووضع أهداف لمعالجتها.

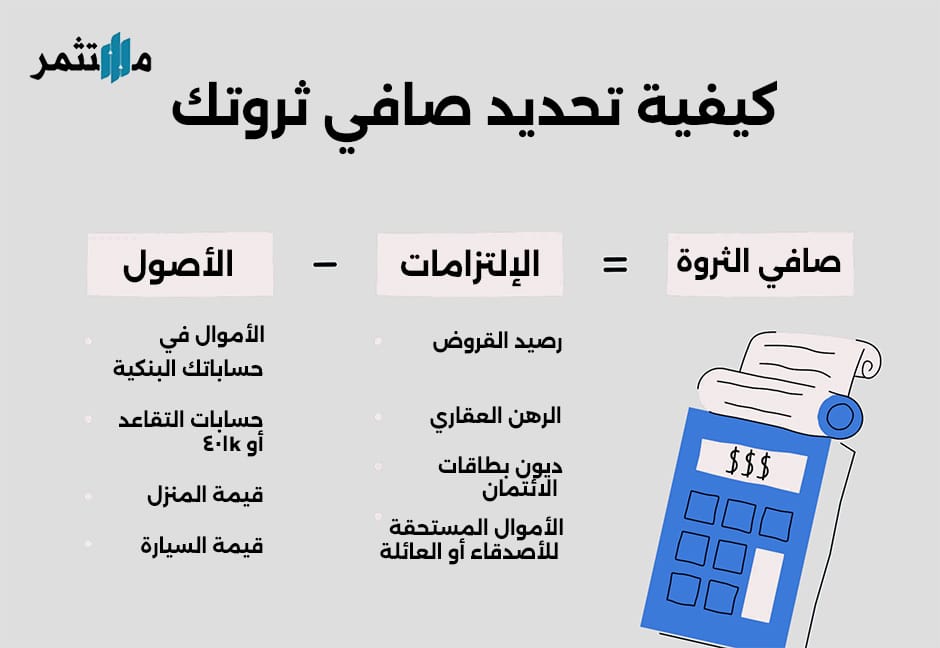

تحديد صافي ثروتك

إحدى الطرق لمعرفة وضعك المالي هي تحديد صافي ثروتك. للقيام بذلك، اطرح التزاماتك (ما تدين به) من أصولك (ما تمتلكه).

تشمل الأصول الأموال الموجودة في حساباتك، وقيمة منزلك وسيارتك، بينما تشمل الالتزامات أي ديون أو قروض أو رهون عقارية.

إليك كيفية حساب صافي ثروتك باستخدام أصولك والتزاماتك.

تتبع إنفاقك

طريقة أخرى لتقييم عملية التخطيط المالي الخاصة بك هي قياس التدفق النقدي أو مقدار ما تنفقه مقارنة بما تكسبه.

يعد صافي الثروة طريقة رائعة لفهم وضعك المالي الحالي، ولكن قياس التدفق النقدي يساعدك في التأكد من أنك تسير في الاتجاه الصحيح.

يشير التدفق النقدي السلبي إلى أنك تنفق أكثر مما تكسب، مما قد يؤدي إلى ديون بطاقات الائتمان والإفلاس.

من ناحية أخرى، يعني التدفق النقدي الإيجابي أنك تكسب أكثر مما تنفق، وهو خطوة جيدة نحو تحقيق أهدافك المالية.

الآن بعد أن أصبحت لديك فكرة عن صافي ثروتك وتدفقاتك النقدية، حان الوقت لتحديد أهدافك المالية

2. حدد الأهداف المالية

من خلال تحديد أهداف مالية ذكية (محددة، قابلة للقياس، قابلة للتحقيق، ذات صلة ومحددة بوقت)، يمكنك توجيه أموالك نحو مستقبلك.

فكّر في ما تريد تحقيقه بأموالك في النهاية – هل ترغب في سداد الديون؟ ماذا عن شراء عقار للإيجار؟ أو ربما تسعى للتقاعد قبل سن الستين؟

ابدأ بإعداد قائمة بأهدافك وأحلامك – سواء كان فتح حضانة للكلاب أو العيش في باريس.

حتى لو بدا الأمر مبالغًا فيه، يجب أن تساعدك خططك المالية في تحقيق أهدافك طويلة الأجل، سواء كانت كبيرة أو صغيرة.

تساعدك الأهداف الذكية على تقسيم خطتك المالية إلى خطوات قابلة للتنفيذ. تذكر حلم الانتقال إلى باريس؟

تحديد أهداف ملموسة وتذكير نفسك بها قد يساعدك على البقاء متحمسًا ومسؤولًا، مما يجعلك تلتزم بميزانيتك وتتخذ قرارات ذكية قصيرة المدى، متى أمكن، للاستثمار في أهدافك طويلة الأجل.

ولكن من المهم أن تدرك أن أهدافك ليست ثابتة. فعندما تتغير أهداف حياتك، ينبغي أن تتغير خططك المالية لتتوافق معها.

3. تحديد الميزانية

إعداد الميزانية يمكن أن يساعدك في فهم ما يمكنك تحمله من نفقات وأين ينبغي عليك التوفير.

تعتبر قاعدة 50/30/20 وسيلة ممتازة لإعداد الميزانية.

لاستخدام هذه القاعدة، قم بتقسيم دخلك بعد خصم الضرائب إلى ثلاث فئات:

🔵 الأساسيات (50%)

🔵 الرغبات (30%)

🔵 التوفير (20%)

تُعتبر قاعدة 50/30/20 وسيلة بسيطة لتحقيق أهدافك المالية.

بغض النظر عن الهدف المالي الذي تسعى لتحقيقه، من الضروري أن يكون لديك ميزانية مُحدثة وخطة للوصول إليه.

على سبيل المثال، إذا كنت تخطط لحفل زفاف، قد يكون من الحكمة الطهي في المنزل أكثر لتقليل ميزانية تناول الطعام خارج المنزل كل شهر.

3. تحديد الميزانية

إعداد الميزانية يمكن أن يساعدك في فهم ما يمكنك تحمله من نفقات وأين ينبغي عليك التوفير.

تعتبر قاعدة 50/30/20 وسيلة ممتازة لإعداد الميزانية.

لاستخدام هذه القاعدة، قم بتقسيم دخلك بعد خصم الضرائب إلى ثلاث فئات:

🔵 الأساسيات (50%)

🔵 الرغبات (30%)

🔵 التوفير (20%)

تُعتبر قاعدة 50/30/20 وسيلة بسيطة لتحقيق أهدافك المالية.

بغض النظر عن الهدف المالي الذي تسعى لتحقيقه، من الضروري أن يكون لديك ميزانية مُحدثة وخطة للوصول إليه.

على سبيل المثال، إذا كنت تخطط لحفل زفاف، قد يكون من الحكمة الطهي في المنزل أكثر لتقليل ميزانية تناول الطعام خارج المنزل كل شهر.

ما الذي يجب أن تتضمنه ميزانيتك

إذا كنت قد قمت بإعداد ميزانية من قبل، فمن المؤكد أنك نظرت في الأساسيات مثل الإيجار، الديون، والبقالة.

لكن ما هي النفقات الأخرى التي يجب أن تأخذها بعين الاعتبار؟ من الضروري التفكير في العديد من التكاليف المختلفة التي قد تتكبدها خلال أي شهر.

عند تحديث ميزانيتك، إليك بعض العناصر الشائعة التي يجب تضمينها:

🔵 الإيجار أو الرهن العقاري

🔵 البقالة

🔵 تناول الطعام خارج المنزل

🔵 صيانة المنزل

🔵 صندوق الطوارئ

🔵 الاشتراكات والعضويات

🔵 السفر

🔵 النفقات الطبية

🔵 رسوم البنك

🔵 نفقات النقل أو السيارة

🔵 تكاليف الحيوانات الأليفة

🔵 الترفيه

🔵 الملابس

🔵 العناية الشخصية

🔵 الأعمال الخيرية

إذا كنت مستعدًا للانطلاق نحو مستقبلك، جرب استخدام جدول بيانات، ورقة، أو تطبيق ميزانية لبدء خطة المالية الخاصة بك اليوم.

4. ادخر لحالات الطوارئ

يمكن أن تؤدي التكاليف غير المتوقعة إلى تعطيل خططك إذا لم تكن مستعدًا لمواجهة أي طارئ قد يحدث.

سواء كنت قد بدأت للتو في مسيرتك المالية أو كنت قد ادخرت لسنوات، من الجيد مراجعة احتياطياتك المالية للطوارئ.

6. تنظيم استثماراتك

قد يبدو الاستثمار موضوعًا صعبًا للتنقل فيه، لكن فهم الأساسيات يمكن أن يساعدك في جعل أموالك تعمل من أجل زيادة ثروتك بشكل غير نشط.

لبدء الاستثمار، يجب عليك أولاً تحديد المبلغ الأولي الذي تشعر بالراحة في إيداعه.

عند اتخاذ القرار بشأن كيفية إعداد خطة مالية، ضع في اعتبارك تخصيص مبلغ محدد كل شهر من مدخراتك ليذهب مباشرة إلى محفظة استثماراتك — سيكون هذا هو مبلغ مساهمتك.

بمرور الوقت، قد تبدأ تلك المبالغ الصغيرة في النمو إلى مبالغ أكبر.

من المهم أن نلاحظ أن الاستثمار لعبة طويلة تتطلب الصبر. إذا كنت تريد رؤية نتائج جدية، فمن المحتمل أنك ستنتظر عدة سنوات.

هل أنت مستعد للبدء في مسيرتك نحو النجاح المالي على المدى الطويل؟

اطلع على حاسبة عائد الاستثمار الخاصة بنا لتحديد الأهداف، وتوقع الأرباح، وتقدير ما يمكنك كسبه مع مرور الوقت.

7. الاستعداد للتقاعد

عند التفكير في كيفية إعداد خطة مالية، من الضروري أخذ أهدافك بعين الاعتبار بعيدًا في المستقبل.

على الرغم من أن التقاعد قد يبدو بعيدًا، فإن التخطيط له مبكرًا يمكن أن يحدث فرقًا كبيرًا بين الحصول على دخل تقاعدي مريح والعيش بالكاد.

كلما بدأت في التوفير للتقاعد مبكرًا، كان ذلك أفضل. إذا بدأت في التوفير للتقاعد في العشرينات من عمرك، فقد يكون لديك أكثر من 30 عامًا من المساهمات المستمرة في أموالك بحلول وقت التقاعد.

بشكل عام، كلما زاد عمرك، كلما كان من الأفضل لك زيادة مساهماتك في صندوق التقاعد. ومع ذلك، فإن القاعدة الجيدة هي ادخار حوالي 10% إلى 15% من دخلك بعد الضرائب سنويًا في حساب توفير التقاعد.

أنواع خطط التقاعد

هناك عدة أنواع من منتجات التوفير للتقاعد:

وأكثرها شيوعًا هي حسابات التقاعد الفردية (IRA)، وحسابات التقاعد الفردية روث (Roth IRA)، وخطط 401(k).

🔵 IRA — تُعتبر حسابات IRA التقليدية “ترتيبًا” للتقاعد الفردي يتم فتحها وتمويلها شخصيًا دون أي ارتباط بصاحب العمل. الأموال التي تودعها في هذا النوع من حسابات التقاعد قابلة لخصم الضرائب. من المهم ملاحظة أن هذه المبالغ معفاة من الضرائب حتى يتم سحبها، مما يعني أنه سيتم فرض الضرائب عليك عند سحب الأموال.

🔵 Roth IRA — حساب Roth IRA هو أيضًا ترتيب فردي للتقاعد يتم فتحه وتمويله من قبلك. لكن مع حساب Roth IRA، يتم فرض الضرائب عليك مقدمًا بدلاً من وقت السحب.

🔵 401(k) — هو حساب تقاعد تقدمه الشركات أو المنظمات لموظفيها. بينما تكون المساهمات غالبًا قبل احتساب الضرائب، قد يسمح برنامج صاحب العمل الخاص بك أيضًا بإجراء مساهمات بعد احتساب الضرائب.

8. ابدأ في التخطيط لثروتك وعقاراتك في المستقبل البعيد

التفكير في التخطيط العقاري ليس ممتعًا بالضرورة، لكنه مهم للغاية. عند وضع خطة مالية، من الضروري البدء في التخطيط العقاري لتحديد ما سيحدث لأصولك بعد رحيلك.

لإنشاء خطة عقارية بسيطة، فكر في أصولك، وكيف ترغب في توزيع هذه الأصول، ومن تريد أن يكون له حق الوصول إلى هذه المعلومات.

استخدام محامي لتخطيط الثروات

يمكن لمحامٍ مختص في التخطيط العقاري أن يساعد في تعزيز خططك المالية حتى بعد وفاتك.

من خلال وضع خطة عقارية واضحة، يمكنك حماية نفسك من المعارك القانونية المحتملة أو الأخطاء التي قد تحدث عند تنظيم ممتلكاتك.

إذا كنت تخطط لاستخدام محامٍ للتخطيط العقاري،

إليك بعض الأمور التي يجب مراعاتها:

🔵 ابحث عن متخصص في التخطيط العقاري. تمامًا كما يختص الأطباء في مجالات مختلفة، فإن المحامين أيضًا يخصصون أنفسهم في مجالات معينة. العمل مع متخصص في التخطيط العقاري يمكن أن يساعدك في بناء خطة مالية متينة.

🔵 وضح الرسوم القانونية. قد تختلف رسوم التخطيط العقاري بشكل كبير بناءً على المحامي واحتياجاتك المحددة. بعض المحامين يتقاضون أجورًا بناءً على تعقيد الخطة، بينما يتقاضى آخرون رسومًا ثابتة أو بالساعة. قم بإجراء محادثة مسبقة مع محاميك لتحديد الطريقة التي ستناسبك بشكل أفضل.

🔵 ابحث عن محامٍ تثق به. التخطيط العقاري مسألة شخصية جدًا، لذا يجب أن تجد محامياً تشعر بالراحة في مشاركة المعلومات الشخصية معه.

9. تأمين أصولك

مع تزايد ثروتك بمرور الوقت، يجب أن تبدأ في التفكير في طرق لحمايتها في حالة الطوارئ. على الرغم من أن التأمين قد لا يكون مثيرًا مثل الاستثمار،

إلا أنه مهم بنفس القدر لبناء خطة مالية تدعمك في مستقبلك بعيد المدى.

أنواع التأمين :

هناك عدة أنواع من التأمين التي يمكنك الحصول عليها لحماية أصولك.

إليك بعض أنواع التأمين المهمة التي يجب أخذها بعين الاعتبار عند التخطيط لمستقبلك المالي:

🔵 تأمين الحياة — يرتبط تأمين الحياة ارتباطًا وثيقًا بالتخطيط العقاري لتوفير الأموال اللازمة للمستفيدين.

🔵 تأمين المنازل — من الضروري حماية ما يُحتمل أن يكون أكبر أصولك، وهو منزلك، من الكوارث أو الجرائم. يمكن أن يغطي تأمين المنازل الأضرار غير المتوقعة والخسائر المتعلقة بالممتلكات.

🔵 التأمين الصحي — يتطلب التأمين الصحي منك دفع قسط مقابل تغطية شركة التأمين لجميع النفقات الصحية المؤهلة.

🔵 تأمين السيارات — يمكن أن يحميك تأمين السيارات من التكاليف الناتجة عن السرقة أو الأضرار التي تلحق بسيارتك.

🔵 تأمين العجز — يعد تأمين العجز تعويضًا عن الدخل المفقود بسبب إصابة أو مرض يمنعك من العمل.

10. التخطيط للضرائب

فهم كيفية عمل الضرائب يمكن أن يحدث فرقًا كبيرًا في صحتك المالية على المدى الطويل. على الرغم من أن دفع الضرائب قد يبدو أمرًا لا مفر منه، إلا أنه يمكنك تقليل ما تدفعه من خلال التخطيط الضريبي الفعّال.

ضع في اعتبارك ما يلي:

🔵 كيفية تقليل دخلك الخاضع للضرائب — لمساعدتك في توفير المال، يمكنك الاستفادة من خيارات الاستثمار التي توفر مزايا ضريبية مثل حساب 401(k) أو 403(b) عن طريق تقليل دخلك الخاضع للضرائب (مع توفير المزيد من المال لمستقبلك).

🔵 كيفية تفصيل الخصومات — تعتبر الخصومات الضريبية وسيلة لخفض الدخل الخاضع للضرائب من خلال خصم النفقات أو الخسائر المؤهلة التي تكبدتها.

مع تطور وضعك الضريبي، قد تجد أنه من المفيد العمل مع متخصص ضرائب لفهم كيفية التخطيط بشكل أفضل لظروفك المالية المحددة.

11. راجع خططك بانتظام

فهم كيفية إعداد خطة مالية ليس أمرًا يتم لمرة واحدة فقط. فالأهداف (ووضعك المالي) ليست ثابتة، لذا يجب ألا تكون خطتك ثابتة أيضًا.

من الضروري إعادة تقييم خطتك بشكل دوري وضبط أهدافك لضمان استمرار نجاحك.

مع تقدمك في حياتك المهنية، قد ترغب في اتخاذ نهج أكثر عدوانية تجاه خطة التقاعد أو التأمين الخاصة بك.

على سبيل المثال، قد يكون لدى شاب في العشرينات من عمره، في سنواته الأولى من العمل، أموال أقل ليدخرها في حسابات التقاعد والتوفير مقارنة بشخص في منتصف الثلاثينيات قد يكون لديه مسيرة مهنية مستقرة.

من الجيد دائمًا إعادة تقييم خطتك المالية بعد أي تغييرات كبيرة في الحياة، مثل الزواج أو إنجاب الأطفال أو فقدان الوظيفة.

خصص بعض الوقت كل بضعة أشهر للنظر في تقدمك وتقييم أي مجالات تحتاج إلى تعديل. لا تنس الاحتفال بالإنجازات — فقد يساعد ذلك في تحفيزك في المستقبل.

فكر في طلب ملاحظات من الأشخاص الموثوق بهم في حياتك بعد إعداد خطة مالية.

قد يشير صديقك المقرب إلى بعض الأمور التي نسيتها، مثل حلمك بالعيش في شقة في وسط المدينة.

يمكنك أيضًا البحث عن مستشار مالي يمكنه مراجعة خطة المالية ومساعدتك في تعزيزها.

mohamed ragab

محمد رجب هو مؤسس موقع مستثمر , ويدير قناة باسمه على اليوتيوب.